사상 초유의 초저금리 시대를 맞아 세테크에 대한 관심이 폭발하고 있다. 절세상품에 가입하면 법에 정해진 비율대로 세금을 환급받을 수 있어 세테크가 곧 '무위험 고수익 재테크'라는 인식이 빠르게 확산되고 있다.

기획재정부에 따르면 국민 1인당 세금 부담액은 2011년 490만원에서 2012년 535만원, 2013년 550만원으로 꾸준히 상승하고 있다. 연간 500만원씩 30년만 낸다고 해도 1억5000만원에 달하는 돈이 세금으로 지출되는 셈이다. 절세 상품 가입으로 일부만 환급받아도 상당한 목돈 마련이 가능하게 된다.

오온수 현대증권 연구원은 "금리가 1%대로 하락하면서 세금을 줄이거나 수수료를 아끼는 것만으로 투자수익률을 높일 수 있게 됐다"며 "세제혜택이 있는 연금저축과 퇴직연금, 소득공제장기펀드에는 연초부터 자금 유입이 이어지고 있다"고 말했다.

◇빈틈 없는 세테크 10년이면 얼마?=월급쟁이의 세테크는 연말정산을 통한 환급을 노리는 것이 핵심이다. 크게 △기본공제 △금융상품 △주택관련 금융상품을 통해 환급을 받을 수 있다. 기본공제란 본인, 배우자, 자녀, 부모님 등 부양가족 공제를 받는 부분을 말한다.

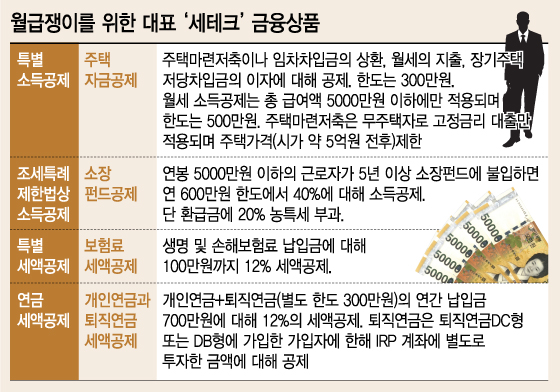

투자자가 적극적인 세테크를 위해 스스로 준비할 수 있는 부분은 금융상품 가입이다. 일정 금액을 납입해 세금을 환급받을 수 있는 대표 금융상품은 개인연금(연간 400만원 한도), 퇴직연금(개인연금과 별도로 연간 300만원 한도), 소득공제장기펀드(연간 600만원의 40%까지), 보험상품(연간 100만원 한도), 청약저축(연간 240만원 한도로 40%에 소득공제)이 대표적이다.

이 중에서 개인연금과 퇴직연금, 보험은 세액공제(12%)가 적용되고 소장펀드와 청약저축은 소득공제가 적용된다. 소장펀드와 청약저축은 소득공제 혜택을 주지만 연봉 5000만원, 연봉 7000만원 이하만 각각 가입·공제를 받을 수 있는 것이 특징이다.

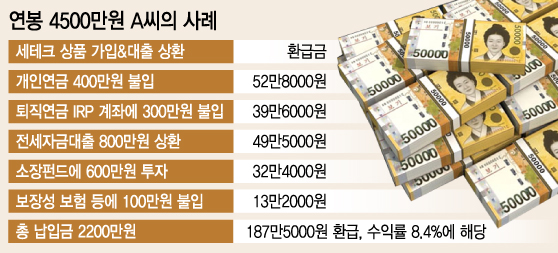

일례로 연봉이 4500만원인 투자자 A씨가 한 해 동안 개인연금과 퇴직연금에 700만원을 납입하고, 소장펀드에 600만원을, 기타 보험에 100만원을 각각 넣는다면 이듬해 2월에 138만원을 돌려받게 된다. 즉 총 1400만원을 연금, 펀드, 보험에 불입하면 소득·지방세에서 138만원이 환급돼, 납입금 대비 수익률이 9.9%(소득세율은 15%로 가정)에 달하게 된다.

주택관련 자금 대출과 납입한 월세에 대해서도 소득공제를 받을 수 있다. 주택담보대출은 이자 상환액에 대해, 전세자금대출은 원리금 상환액에 대해 공제가 적용된다. 월세 소득공제는 납부 월세액의 60%를 500만원 한도로 받을 수 있으나 총급여액 5000만원 이하라는 소득 요건이 붙는다.

예를 들어 투자자 A씨가 올해 전세자금대출을 이자 포함 800만원 가량 상환했다면 40%인 320만원 중 전세자금대출 최대 소득공제한도인 300만원까지 소득공제를 받을 수 있다. 이 경우 300만원의 16.5%(주민세 포함)인 49만5000원을 환급받을 수 있다. 단, 주택관련 소득공제는 최대 한도가 300만원이므로 청약저축(주택관련 상품으로 분류) 소득공제와 중복으로 받을 수 없다.

최종적으로 A씨가 개인연금+퇴직연금에 700만원, 소장펀드에 600만원을, 기타 보험에 100만원을 넣고 전세자금대출 원리금 800만원을 상환했다면 총 세금 환급금은 187만5000원이 된다. 동일한 금액을 20년 동안 환급받는다고 단순 가정하면 20년 환급금은 3750만원에 이른다.

한편 비과세 상품 중 반드시 가입해야 계좌로 비과세종합저축이 있다. 만 61세 이상 거주자가 5000만원까지 가입할 수 있으며 계좌에서 발생하는 이자 및 배당 소득이 전액 비과세된다.

◇중도 해지·가입 요건 등 꼼꼼하게 확인해야=위 사례는 이상적인 세테크 투자를 가정하고 있지만 사실 연봉이 4500만원인 A씨가 연간 1400만원을 연금과 보험에 투자하고 800만원의 빚을 갚는다면 가처분 소득이 크게 줄어드는 문제가 생긴다. 때문에 어떤 금융상품이 최대의 절세 효과를 누릴 수 있는지, 장기적으로 자금이 묶이지 않는지 충분히 검토해야 한다.

특히 연금저축과 퇴직연금의 경우 중도 해약시 환급받은 세금을 다시 납부해야하므로 납입 규모를 신중하게 결정해야 한다. 13.2%의 세액공제 혜택이 있는 연금은 만기 전 중도 해약시 기타소득세 16.5%(지방소득세 포함)가 부과된다.

소장펀드는 총 급여액 5000만원 이하의 근로자만 가입할 수 있으며 가입 중 연봉이 8000만원을 초과하면 이듬해부터 소득공제를 받을 수 없다. 최소 5년 이상 가입을 유지해야 하고 중도해지시 총 납입금의 6.6%를 추징세액으로 부담해야 한다.

세법 개정도 매년 체크할 필요가 있다. 정부는 거의 매년 세법을 개정하고 있으며 세수 부족으로 공제항목을 줄이거나 소득공제를 세액공제로 변경하고 있다. 법 개정으로 소득공제 대상에서 누락될 가능성이 있기 때문에 △근로소득요건 △총 공제한도 △세액공제 변경 여부 등을 매년 확인해야 한다.

최자영 신영증권 세무사는 "세법 개정이 소득세를 인상하는 방향으로 이뤄지고 있어 매년 법 개정을 꼼꼼하게 확인해야 한다"며 "연봉 인상 등으로 세제 혜택 대상에서 탈락할 수도 있기 때문에 공제 요건을 잘 맞추는 것도 중요하다"고 말했다.

머니투데이